NISAをきっかけに証券口座を開設した人は多いだろう。その際、どの証券会社を選ぶか迷ったはず。証券会社にはそれぞれ強みや特徴があり、初心者は選ぶ決め手がわからないからだ。

しかし、NISA口座を開設したなら、すでに初心者は卒業だ。そこで検討したいのが証券口座を複数使い分けること。これから投資を勉強したい、一歩踏み込んだ資産形成にチャレンジしたい人にとって、複数のサービスを並行して使うのは有効な手段となる。

目次

証券口座は複数開設できる!

知っての通り、NISA口座は一人につきひとつの口座しか開設できないが、証券口座は複数開設することが可能だ。もちろんNISA枠以外で金融商品や株を売買できる。NISA口座を開設した証券会社をメイン口座として考え、ふたつ目の口座は特定のサービスやメイン口座にはない金融商品の取引に使うなど、投資上級者は複数口座を組み合わせて利用している人が多い。

証券会社は、手数料体系、取引ツール、投資信託のラインナップ、情報提供サービスなど、それぞれに強みがあるので、それらを組み合わせて使いこなすわけだ。本記事では、複数口座を開設するメリットと、使い勝手のいいサービスを提供しているお薦めの証券会社を詳しく解説していくので、参考にしてもらいたい。

証券口座を複数持つメリット

証券口座を複数開設して使い分けることは、投資効率とリスク管理の両面で有効な戦略である。

証券会社ごとの得意分野を組み合わせれば、取引コストの最適化、投資商品の幅の拡大、情報収集力の強化など、多面的なメリットを享受できる。さらに、IPO当選確率の向上やシステム障害時の代替手段確保といった、収益機会の増加や資産保全にも直結する効果がある。

本章では、複数口座を活用することで得られる主要なメリットを3つに整理し、実際の投資判断や運用改善に役立つポイントを解説する。

証券会社ごとの得意分野を活かせる

複数の証券口座を使い分ける最大のメリットは、証券会社ごとの強みを組み合わせて「いいとこ取り」ができることだ。取引コスト、情報の質、分析ツール、取扱商品の多様性など、各社の得意分野を掛け合わせることで、一社利用では得られない投資メリットを享受できる。

| 証券会社 | 特徴 |

|---|---|

| 楽天証券 | 豊富な投資情報、楽天経済圏との連携 |

| マネックス証券 | 高度な銘柄分析ツール、IPOの平等抽選 |

| moomoo証券 | 米国株の豊富な取扱銘柄数・安い手数料、情報収集に役立つスマホアプリ |

例えば、「情報収集は楽天証券」「IPO投資はマネックス証券」「米国株の短期売買はmoomoo証券」といったように、投資目的に合わせて口座を使い分ければ、情報面・商品面・コスト面でバランスの取れた環境を構築できる。これが、複数口座を活用する最大の強みである。

IPO抽選の当選チャンスを広げられる

複数の証券口座を使い分ける2つ目のメリットが、IPO(新規公開株)抽選の当選チャンスを増やせることだ。IPOは上場後に大きな値上がり益を狙える可能性があり、個人投資家に人気が高い。

しかし、人気銘柄ほど当選倍率が高く、一つの証券口座だけで当選するのはきわめて難しい。IPOでは、証券会社ごとに割り当てられる株数が異なり、各社で独自の抽選が行われる。したがって、複数の証券口座から申し込めば、その分だけ抽選機会が増え、当選確率を高められる。

抽選に参加する際は、IPOに強い証券会社で口座開設しておくとよいだろう。

例えばマネックス証券や松井証券は、資金量に関係なく1人1票の「完全平等抽選」を採用しており、少額資金の投資家にも公平なチャンスがある。

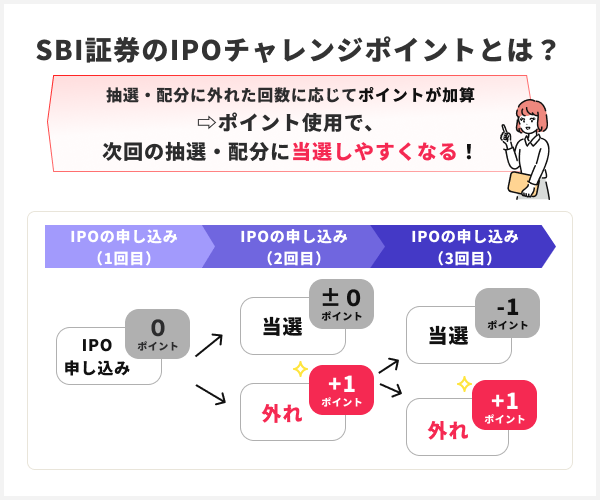

また、SBI証券は2024年4月〜2025年3月に76社のIPOを取り扱い、業界トップクラスの実績を誇る。さらに落選しても「IPOチャレンジポイント」が貯まり、次回以降の当選確率を上げる仕組みがある。

本気でIPO投資によるリターンを狙うなら、複数の証券口座開設は必須の戦略といえる。

システム障害による機会損失を防げる

複数の証券口座を使い分ける3つ目のメリットは、システム障害による取引機会の損失を防げることだ。

投資においては、一瞬の売買の遅れが命取りになることも少なくない。特に、デイトレードのような短期売買では、一瞬の遅れが利益を逃すだけでなく、予想外の損失を招くこともある。

実際に、市場が急騰・急落する局面では注文が殺到し、サーバーダウンや処理遅延などのトラブルが発生するケースは珍しくない。過去にはSBI証券や楽天証券でも大規模なシステム障害が発生し、金融庁から行政処分を受けた事例もある。

こうしたリスクに備え、複数の証券口座を持っておけば、メイン口座が利用できない場合でもサブ口座で取引を継続できる。急変時に即座に代替手段を取れる環境を整えておくことは、資産を守り、投資チャンスを逃さないための重要なリスクヘッジである。

証券口座を複数持つデメリット

証券口座を複数開設して使い分ける場合、管理面での負担や手間といったデメリットが生じることがある。代表的なものとしては、資産全体を一目で把握しにくくなることや、確定申告における作業量の増加が挙げられる。

もっとも、こうしたリスクも事前に理解し、適切な管理方法を導入すれば十分に軽減できる。本章では、複数口座を持つ際に注意すべき主なデメリットと、その回避や軽減につながる実践的な工夫を解説する。

資産管理が煩雑になる

証券口座を複数持つ代表的なデメリットは、資産管理が煩雑になる点である。各証券会社の管理画面では、その会社で保有している資産しか表示されないため、総資産額や評価損益、ポートフォリオ全体を把握しにくくなる。特に初心者は、資産状況が見えにくいことが心理的な不安につながる可能性もあるだろう。

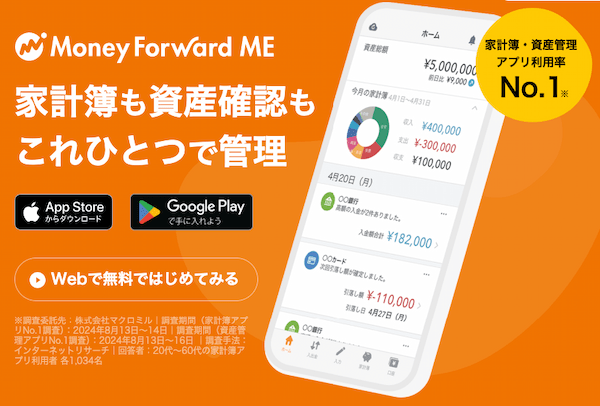

対策としては、「マネーフォワード ME」などの資産管理アプリを活用する方法が有効だ。各証券口座を連携させるだけで、すべての資産状況を一元管理し、グラフなどで可視化できるため、管理の手間を大幅に軽減できる。複数口座を活用するなら、こうした管理の仕組みづくりは不可欠だ。

確定申告の手間が増える

複数の証券口座を持つもう一つのデメリットは、確定申告の手間が増える可能性があることだ。

通常「源泉徴収ありの特定口座」で取引していれば、証券会社が税額計算から納付までを代行するため、確定申告は原則不要だ。しかし、同一年分の利益と損失を相殺する「損益通算」をしたい場合は、自身で確定申告が必要だ。損益通算でも控除しきれない損失を翌年以降3年間繰り越せる「繰越控除」を利用する場合も、同様に確定申告をしなければならない。

また、口座区分が「一般口座」や「源泉徴収なし特定口座」の場合は、たとえ口座が1つでも基本的に確定申告が必要だ。負担を減らすには、すべての口座を「源泉徴収ありの特定口座」で開設することを徹底しよう。その上で、損益通算のメリットが大きい年だけ確定申告をする、というスタンスでいれば、デメリットを最小限に抑えられる。

なお、NISA口座内で発生した損益は、損益通算や繰越控除の対象外である。そのため、A証券のNISA口座とB証券の特定口座(源泉徴収あり)の2つのみを併用している場合では、確定申告は不要だ。

証券口座を複数使い分けるならここ!おすすめ証券会社3選と活用のコツ

複数の証券口座をどう使い分ければ最大限の効果を得られるのかは、投資家にとって大きなテーマだ。

本章では、各証券会社の強みを踏まえて選んだおすすめの3社と、それぞれの活用のコツを紹介する。投資初心者から経験豊富なトレーダーまで、自分のスタイルに合った組み合わせを検討する際の参考としてほしい。

楽天証券(情報収集・初心者向け)

楽天証券は、投資初心者やNISAでの積立投資を中心に考えている人におすすめの証券会社だ。総合力に優れており、特に初めて口座を開設する人にも適している。

- 投資情報ツールやサポートが充実している

- 楽天経済圏との親和性が高い

- NISA口座の投資信託取扱銘柄数が多い

楽天証券の公式メディア「トウシル」では、初心者向けのマーケット解説から専門的な分析記事まで、質の高いコンテンツが無料で公開されている。

スマホアプリ「iSPEED」も画面が見やすく直感的に操作でき、初心者でも迷わず使えると評判だ。アプリ内で日経新聞が読める機能も情報収集に役立つ。

20代男性投資歴:半年〜1年

5

国内個別株の売買は、スマホアプリのiSPEEDを使っている。見やすく分かりやすく、操作も簡単でとても便利である。NISAをはじめとする投資信託の買い付けは、スマホのブラウザかPCから行うが、こちらもアプリほどではないが操作しやすい。

30代女性投資歴:不明

4

日経テレコンで日経新聞電子版が読めるので便利。好きな銘柄をお気に入り登録して、かつ自分の好きな分類で表示できるので、気になっている株価の騰落をチェックすることに利用している。四季報に素早くアクセスできることもうれしい。

楽天グループのサービスとの連携も魅力の一つだ。

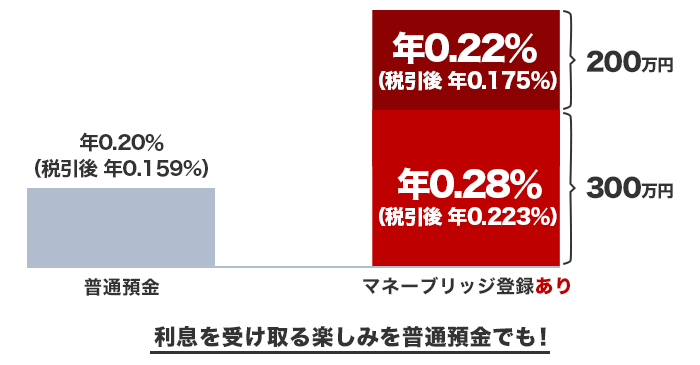

楽天銀行との口座連携サービス「マネーブリッジ」を設定すると、普通預金残高300万円以下で年0.28%、300万円を超える部分で年0.22%(いずれも税引前)の優遇金利が適用される。

また、楽天ポイントを使って国内外の株式や投資信託を購入できるため、現金を使わずに投資を始められる。

NISA口座における投資信託の取扱本数も業界トップクラスだ。以下は、主要証券会社との比較である。

| 証券会社 | 成長投資枠 | つみたて投資枠 |

|---|---|---|

| 楽天証券 | 1,387本 | 273本 |

| SBI証券 | 1,432本 | 280本 |

| マネックス証券 | 1,258本 | 266本 |

| 松井証券 | 1,194本 | 273本 |

| SMBC日興証券 | 550本 | 156本 |

| 大和証券 | 201本 | 36本 |

楽天証券は、豊富な商品ラインアップと情報収集力、さらに楽天経済圏との連携という強みを持ち、複数口座戦略の中心に据えることで幅広い投資戦略に対応できる。「楽天証券でNISAを運用しつつIPOはマネックス証券で狙う」「マーケット全体を楽天証券でチェックし、moomoo証券で詳細分析を行う」といった使い分けもしやすいだろう。

\情報収集にも向いている/

マネックス証券(IPO・分析)

マネックス証券は、IPO投資のチャンスを広げたい人や、日本株・米国株のファンダメンタルズ分析を重視する人におすすめの証券会社である。

- IPOで完全平等抽選を採用している

- 企業分析ツールが充実している

IPOの抽選では、申込者の資金額に関係なく1人1票の「完全平等抽選」を採用している。そのため、投資資金が少ない初心者でも、ベテラン投資家と同等の当選チャンスを得られる。

もう一つの特徴は、企業分析ツール「マネックス銘柄スカウター」を無料で利用できる点だ。日本株・米国株に対応し、過去10年以上の業績推移をグラフで確認できるほか、直近の四半期業績やアナリスト予想など、多彩な条件で銘柄をスクリーニングできる。中長期視点で有望株を探す際の強力な武器になる。

分析ツールの充実度ではmoomoo証券と共通点があるが、日本語情報の豊富さや操作のシンプルさを考慮すると、より初心者に向いている。複数口座を使い分けるなら、IPO狙いと企業分析用のサブ口座として組み入れると良いだろう。

\IPO投資・銘柄分析向け/

moomoo証券(米国株・分析向け)

moomoo証券は、米国株に本格的に取り組みたい人や、テクニカル分析を徹底して活用したい人におすすめの証券会社である。

- 米国株の取引手数料が安い

- 米国株の取扱銘柄数が多い

- プロ並みの分析機能が使える

米国株取引の手数料は、約定代金に応じて決まる「ベーシックコース」で他社の約4分の1程度と割安だ。主要ネット証券と比較すると、その安さが一目でわかる(下表)。

| 証券会社 | 取引手数料(課税口座) |

|---|---|

| moomoo証券 | 約定代金×0.132%(※1) |

| SBI証券 | 約定代金×0.495%(※2) |

| 楽天証券 | 約定代金×0.495%(※2) |

| マネックス証券 | 約定代金×0.495%(※2,3) |

| 三菱UFJ eスマート証券 | 約定代金×0.495%(※2) |

| 松井証券 | 約定代金×0.495%(※2) |

※1:上限22米ドル、最低手数料0.01米ドル

※2:上限22米ドル、最低手数料0米ドル

※3:取引手数料は全額キャッシュバックにより、実質無料

米国株の取扱銘柄数も業界トップクラスで、大手ネット証券より1,000銘柄以上も多い。取扱数の差は以下の比較でも明らかだ。

| 証券会社 | 取扱銘柄数(※1) |

|---|---|

| moomoo証券 | 6,873本 |

| 楽天証券 | 5,325本 |

| SBI証券 | 5,081本 |

| マネックス証券 | 5,048本 |

| 松井証券 | 4,933本 |

※1:米国ETFやADRを含む

さらに、moomoo証券の強みは、プロ仕様の分析ツールを搭載したアプリにある。38種類以上の描画ツールや100種類以上のテクニカル指標を無料で利用でき、リアルタイムの板情報や大口投資家の注文動向といった高度な情報も無料で確認できる。これにより、精度の高い売買判断が可能になる。

ただし、機能が豊富なため、投資初心者が最初から使うと戸惑うこともあるだろう。まずは楽天証券などで投資の基本を身につけ、その後に分析用口座としてmoomoo証券を併用するのが有効だ。

\米国株・銘柄分析向け/

目的別の証券口座使い分けプラン【具体例】

複数口座のメリットと各証券会社の特徴を踏まえると、自分の投資目的に合わせて最適な組み合わせを選ぶことが重要になる。ここでは、投資タイプ別に3つの具体的な口座組み合わせ例を紹介する。自分のスタイルに近いものから試してみるとよいだろう。

パターン①:「投資の入り口×本格投資」の組み合わせ

投資をこれから始めたいが、証券会社選びに迷っている人には、楽天証券とSBI証券の組み合わせがおすすめだ。

楽天証券が運営する投資情報メディア「トウシル」やスマホアプリ「iSpeed」では日々のマーケット情報や投資アイデアを集めることができる。アプリの操作性も優れており、投資初心者でも初めの一歩を踏み出しやすい環境が整っている。

実際に、PRESIDENT Growthアフィリエイト制作チームが2024年6月に実施したアンケートでも、「NISA口座における取引のしやすさ」では楽天証券がSBI証券と比較しても高評価を得ている(下表)。

| 証券会社 | 楽天証券 | SBI証券 | |

|---|---|---|---|

| 成長投資枠 | 口コミ評価 | 4.2点 | 3.7点 |

| スマホアプリの有無 | ◯(iSPEED) | ◯(株アプリなど) | |

| つみたて投資枠 | 口コミ評価 | 4.1点 | 3.8点 |

| スマホアプリの有無 | ✕(ウェブのみ) | ◯(かんたん積立アプリ) | |

さらに、楽天ポイントをそのまま投資に回すこともでき、「まずは少額から投資を始めたい」と考える初心者には最適だ。

一方、SBI証券は外国株、特に米国株やETFの取扱数が業界トップクラスで、手数料水準も低いのが強みだ。投資信託の保有コストも安く、住信SBIネット銀行との連携で為替コストを抑えられるなど、本格的に投資を拡大したいと思った際にも、豊富なラインナップの中から自分に合った商品を選びやすい。

| 取扱本数 | 手数料 | |

|---|---|---|

| 米国株式 | 5,081本 | 無料 |

| 米国ETF | 500本 | 無料 |

| ADR銘柄 | 318本 | 無料 |

投資は一気にすべてをやろうとすると難しく感じやすい。だからこそ、まずは楽天証券で始めてみて、慣れてきたらSBI証券で次のステップに進むのがおすすめだ。小さく始めて、大きく育てる。この段階的な進め方なら、迷わず一歩を踏み出し、確実に投資の幅を広げられるだろう。

パターン②:「米国株分析×売買」の組み合わせ

米国株の高度な分析ツールを駆使して、最適なタイミングで売買したい人には、moomoo証券とマネックス証券の組み合わせがおすすめだ。

moomoo証券は、38種類以上の描画ツールや100種類以上のテクニカル指標、リアルタイム板情報、大口投資家の注文動向など、プロトレーダー並みの分析機能を無料で利用できる。さらに、米国株の取引手数料は主要ネット証券の約4分の1と低く、コスト面でも優れている。

一方、マネックス証券は「銘柄スカウター米国株」などの独自ツールにより、過去10年以上の業績推移や四半期業績、アナリスト予想など、長期スパンでのファンダメンタルズ分析に強みを持つ。

使い分け方の一例として、まずマネックス証券の「銘柄スカウター米国株」で長期的に有望な銘柄を発見し、次にmoomoo証券のアプリでテクニカル分析を行って売買タイミングを見極める。実際の発注は手数料の安いmoomoo証券を使えば、精度の高い分析と低コスト取引を両立できるだろう。

パターン③:「IPOチャレンジ×長期積立」の組み合わせ

安定した長期積立を続けながら、IPOによる一発の収益チャンスも狙いたい人には、マネックス証券と楽天証券の組み合わせが有効だ。

マネックス証券は、IPO投資において資金力に左右されない「完全平等抽選」を採用しているため、投資初心者でも当選のチャンスが制限されない。

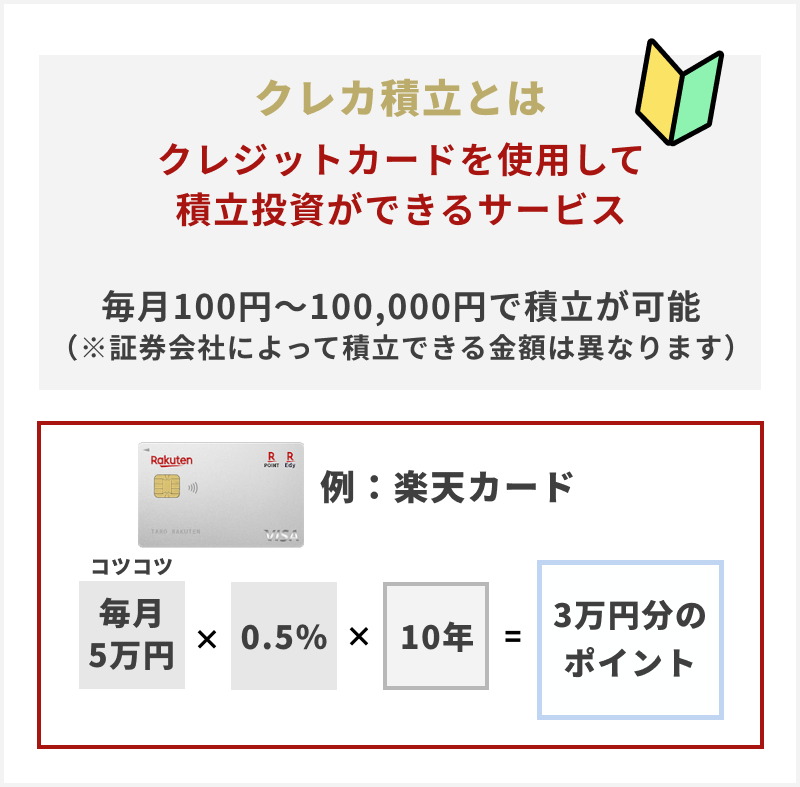

一方、楽天証券は投資信託の取扱銘柄数が業界トップクラスで、楽天ポイントを使った投資やクレカ積立にも対応。たとえばNISA口座の投資信託取扱本数は成長投資枠で1,387本、つみたて投資枠で273本(2025年8月6日時点)と、幅広い選択肢から積立先を選べる。

おすすめの使い分けは、マネックス証券をIPO抽選専用口座として活用し、日々の資産形成は楽天証券のNISA口座でコツコツ積み立てる方法だ。こうすれば、安定した資産形成を軸にしながら、IPOによるプラスアルファの収益を狙う理想的な体制を築けるだろう。

安定運用と収益チャンスを両立できるこの組み合わせは、資産形成を着実に進めつつ、IPO当選という大きな一歩を狙う投資家にとって心強い選択肢となるだろう。

複数口座を上手に管理するための工夫と注意点

複数の証券口座を使い分けると投資の幅が広がる一方で、口座ごとのログイン情報や資産管理に混乱が生じやすくなる。そこで、日々の管理をシンプルにし、運用の精度を高めるための具体的な工夫と注意点を紹介する。

口座のログイン情報は一元管理する

口座数が増えると、ログインIDやパスワードが分散し、いざアクセスしようとしても情報を探す手間や入力ミスが発生しやすくなる。特に、セキュリティ強化のため複雑なパスワードを設定すると、さらに管理が難しくなってしまう。

その場合には「1Password」や「LastPass」などのパスワード管理ツールを使えば、IDやパスワードを安全に一元管理できる。さらに多要素認証を組み合わせることで、不正アクセスのリスクも低減する。

ログイン情報を探す時間や入力ミスを減らし、スムーズに各口座へアクセスできるため、活用しておこう。

口座ごとに運用方針を決める

複数口座での取引は、「どの口座で何を運用していたか」が曖昧になり、入出金や取引方針に迷いが生じやすい。結果的に、資金の重複投資や管理の非効率化につながる。

資金配分は、あらかじめ口座ごとに役割を決めておくのがコツだ。「この口座はIPO専用」「この口座は長期積立用」といったルールを作れば、入出金や運用方針に迷わなくなる。運用方針の一貫性を保ち、長期的な資産形成を行おう。

アプリやスプレッドシートで資産の全体像を把握する

複数口座を運用していると、資産があちこちに分散し、全体像が見えにくくなりがちだ。そこで有効なのが、資産管理アプリやスプレッドシートによる「見える化」である。

資産管理アプリでは「マネーフォワード ME」などが代表的だ。各証券口座を連携させれば、総資産額やポートフォリオの構成比率、推移グラフが自動で更新される。ログインや手入力の手間を省きつつ、最新の資産状況を常に把握できるのが強みだ。

一方で、自分の管理ルールに合わせて細かく項目を設定したい場合は、Googleスプレッドシートなどで管理表を作る方法もある。更新は手動になるが、管理項目や集計方法を自由に設計できるため、こだわり派には向いている。

資産の見える化は、運用の精度を高めるだけでなく、モチベーションの維持にもつながる。デジタルツールを上手に活用し、複数口座でも迷わず管理できる環境を整えたい。